Neu 2007-12-31:

Die FAZ zieht Bilanz:

FAZ: Die Lehren aus dem Desaster

Das Vertrauen ist zerstört: 2007 wird uns als das Jahr in Erinnerung bleiben, in dem große Glaubenssätze als Naivität entlarvt wurden. Naiv war es zu glauben, eine internationale Bankenkrise sei so fern wie die Zeit der großen Depression. Und trügerisch war die Hoffnung, die allmächtigen Notenbanken würden erfolgreich den Retter spielen, wenn etwas schief läuft.

Der Mythos Notenbanken wankt, seit die Krise an den Weltfinanzmärkten immer neue Opfer fordert. Begonnen hat alles im Sommer mit dem wiederholten Ausfall von Hypothekenkrediten am amerikanischen Immobilienmarkt. Seither kämpfen deutsche Landesbanken ums Überleben, amerikanische Investmentbanken müssen Rekordsummen abschreiben und rutschen in die roten Zahlen.

Schöne Nachlese, aber auf das was kommt, gehen sie nicht ein.

Neu 2007-12-30:

Die "Krise" der Harvard-Professoren:

NZZ: Der Dollar muss weiter sinken

Die US-Wirtschaft fällt nächstes Jahr mit 50-prozentiger Wahrscheinlichkeit in eine Rezession, sagt Martin Feldstein, Harvard-Professor und Präsident des wichtigsten Instituts für Wirtschaftsforschung in den USA.

Nur wenn man so verrückt ist, dann wird man "prominenter Harvard-Professor" - dort wo man dem Gott Keynes huldigt.

Zur Information dieses und anderer "prominenter Professoren": die USA und der Rest des Westens sind schon lange in der Rezession.

Ausserdem weiss dieser Professor offenbar nicht, welche Folgewirkungen eine fallende Währung hat. Zeit, dass solche Götter stürzen.

Andere sind weiter: Es spricht alles für eine Rezession

Neu 2007-12-29:

Da ist wieder eine Bank in Nöten - ING:

Cash.ch: ING will Rückversicherer NRG an Berkshire Hathaway verkaufen

Der niederländische Finanzkonzern ING will seine Rückversicherungstochter NRG an die Warren Buffett-Holding Berkshire Hathaway verkaufen. Der Kaufpreis betrage 300 Millionen Euro, teilte ING am Freitag mit. Durch den Verkauf entsteht laut ING ein Kapitalverlust in Höhe von 100 Millionen Euro in diesem Jahr.

Die brauchen wahrscheinlich dringend Geld, also akzeptieren sie sogar einen Verlust.

Die Krise 2007 in Bildern:

FTD: Subprimejahr 2007 - Krise und ihre Folgen

Als vor zwölf Monaten die ersten US-Hausbesitzer pleite gehen, ahnt niemand, dass sich eines der größten Finanzdesaster der letzten Jahrzehnte andeutet. "Subprime-Krise" - das schien ein amerikanisches Phänomen zu sein. Wie man sich täuschen kann! FTD-Online zeigt die wichtigsten Stationen des Krisenjahres.

Das war erst der Anfang. Die richtige Krise kommt erst 2008/9.

PS: wer hätte das vor einem Jahr gedacht? fast niemand!

Hier etwas für Zahlen- und Statistik-Freaks:

JJanke: http://www.jjahnke.net/rundbr35.html#ende

Neu 2007-12-28:

Die nächste Banken-Geldquelle - Notverkäufe:

Presse: Kreditkrise: Citigroup und HSBC prüfen Notverkäufe von Töchtern

Die Großbanken erwägen, sich von nicht zum Kerngeschäft gehörenden Sparten zu trennen. Auf der Abschussliste: Das Geschäft mit Studenten- und Autokrediten.

Aber von den CDOs und anderen Mistpapieren in ihren SIVs wollen sie sich immer noch nicht trennen. Denn das gäbe "Mark to Market" und damit die sichtbare Insolvenz.

Neu 2007-12-27:

Investment-Banken - Fässer ohne Boden:

WienerZeitung: Staatsfonds retten Wall Street

NZZ: Höllische» Zeiten für Banken

Süddeutsche: Schlechtes Omen für die Citigroup

Singapur hilft Merrill Lynch über Subprime-Verluste von bis zu 18 Mrd. Dollar hinweg

Die gehen jetzt ganz schön mit dem Hut in der Hand in der Welt herum. Irgendwann gehören sie zu 100% ausländischen Staatsfonds.

Neu 2007-12-26:

Interessantes Szenario für 2008:

MichaelWinkler: Das Jahr 2008

Wir werden sehen, was davon kommt. Interessant ist sein letzter Absatz über andere Propheten.

Neu 2007-12-24:

[17:00] 1929 war nur ein Spaziergang:

Ambrose Evans-Pritchard: Crisis may make 1929 look a 'walk in the park'

Twenty billion dollars here, $20bn there, and a lush half-trillion from the European Central Bank at give-away rates for Christmas. Buckets of liquidity are being splashed over the North Atlantic banking system, so far with meagre or fleeting effects.

In Europe, the ECB has its own distinct headache. Inflation is 3.1 per cent, the highest since monetary union. This is already enough to set off a political storm in Germany. A Dresdner poll found that 71 per cent of German women want the Deutschmark restored.

With Brünhilde fuming about Brot prices, the ECB has to watch its step. Frankfurt cannot easily cut rates to cushion the blow as housing bubbles pop across southern Europe. It must resort to tricks instead. Hence the half trillion gush last week at rates of 70bp below Euribor, a camouflaged move to help Spain.

The ECB's little secret is that it must never allow a Northern Rock failure in the eurozone because this would expose the reality that there is no EU treasury and no EU lender of last resort behind the system. Would German taxpayers foot the bill for a Spanish bail-out in the way that Kentish men and maids must foot the bill for Newcastle's Rock? Nobody knows. This is where eurozone solidarity stretches to snapping point. It is why the ECB has showered the system with liquidity from day one of this crisis.

Trotz aller Injektionen können sie das System nicht retten, nur den Tod etwas verzögern.

Interessant seine Aussage, warum die EZB soviel Geld hineinschüttet. Eine Staatsübernahme etwa spanischer Banken wie bei Northern Rock ist unmöglich denn das würden die Wähler in anderen Ländern nicht verstehen. Die Euro-Solidatität hat ihre Grenzen. Man wollte mit dieser Rieseninjektion primär Spanien helfen.

Neu 2007-12-23:

Ist Cerberus Teil des US-PPT?

LaRouche: Cerberus Begins Openly Asset-Stripping Chrysler

Chrysler was already in trouble when it was run by people who knew the auto business, and the speculators at Cerberus haven't got a chance in Hell of making the company profitable, nor is it likely that they will ever get their money back, no matter how many assets they sell. Some observers believe that the real reason Cerberus moved in on GMAC and Chrysler was to protect the value of the hundreds of billions of bonds issued by the auto companies and their finance units; under the guise of helping the auto sector they were really sent in to help the financial markets. Asked at a meeting if the company were bankrupt, Nardelli responded, according to the Wall Street Journal: "Technically, no. Operationally, yes. The only thing that keeps us from going into bankruptcy is the $10 billion the investors entrusted us with." Now, with its own solvency an issue, Cerberus is following Chrysler down the tubes.

Es sieht so aus, als wären sie keine Private-Equity Firma mehr sondern ein Teil der US-Stützungsoperationen. Damit die Bonds von Chrysler und GMAC nicht abverkauft werden. Schliesslich ist der frühere US-Finanminister Snow jetzt CEO von Cerberus.

Neu 2007-12-22:

Wenn alle Paulson-Ideen so gut sind - Super-SIV gescheitert:

FTD: 'WSJ': Geplanter US-Superfonds für Kreditmärkte gescheitert

Der vom US-Finanzministerium und führenden amerikanischen Banken geplante Superfonds zur Stabilisierung der Kreditmärkte ist einem Zeitungsbericht zufolge gescheitert. Nach monatelangen Vorarbeiten werde der milliardenschwere Plan aufgegeben, berichtete das "Wall Street Journal" am Freitag unter Berufung auf informierte Personen in seiner Onlineausgabe. Bis zuletzt fanden sich nicht genug Banken zur Beteiligung an dem Fonds mit einem zunächst geplanten Volumen zwischen 75 und 100 Milliarden Dollar (70 Mrd Euro).

Ja, alle seine Ideen sind von der selben Qualität - nur etwas Zeit schinden, aber kein Problem lösen. Als Nächstes wird die "Hope Now" = einfrierung von Subprime-Zinsen scheitern, da damit willkürlich in Verträge eingegriffen wird und zu wenige Hausbesitzer gerettet werden.

Neu 2007-12-21:

Der grosse Bond-Hammer schlägt (fast) zu:

BusinessWire: Fitch Places 173,022 MBIA-Insured Issues on Rating Watch Negative

Concurrent with its related rating announcement earlier today on MBIA Inc. (MBIA) and its financial guaranty subsidiaries, Fitch Ratings has placed 173,022 bond issues (172,860 municipal, 162 non-municipal) insured by MBIA on Rating Watch Negative.

Fitch placed MBIA's 'AA' long-term rating and 'AAA' insurer financial strength (IFS) rating on Rating Watch Negative following the rating agency's updated assessment into MBIA's current exposure to SF CDOs backed by subprime mortgage collateral and various CDO-squared transactions, as well as MBIA's exposure to RMBS.

Das ist kein Tippfehler: 173'000 Anleihen werden vermutlich Anfang 2008 (derzeit drohen sie noch damit) mit ihrem Versicherer MBIA heruntergeratet. Und dieses Downrating könnte gleich in den Junk-Bereich führen - siehe Eintrag von gestern.

Prognose von Paul Tustain für 2008 - Hyperinflation:

Aus einem Rundschreiben an seine Mailing List (sehr interessant):

We learned yesterday that the British government's guarantee to bail out the creditors of Northern Rock Bank is worth a staggering £100 billion. That's £5,000 [$10,000] per British household.

This week the European Central Bank made $500 billion available through money market operations. And only last week $110bn of new money was created by central bank loans with artificially low rates and reduced-quality security. This is money creation on an epic scale.Why is this happening now? Here's my theory: 31 December is a major day on the financial calendar. If you take a sample of bonds you'll find that a disproportionate number of them are due for interest and/or redemption on 31st December. Redeeming bonds is very cash intensive, and cash is not freely available in the banking system right now.

So it seems likely that some frantic finance directors will be working long hours to find the cash that will enable them to avoid a default next week.

If that's right the festive season could see the announcement of some nasty shocks. June 30th won't be much fun either, for the same reasons. The credit crunch is deepening, and will go on doing so until at least next summer.

For those of us who like to take responsibility for ourselves (it's called freedom by the way) it's getting just a little tiresome that money creation is diluting our savings, and making us pay - again - for the excesses of the buy-now-think-later generation.

Some of us would prefer to see the government react with a shrug and a sympathetic "bad luck" to the losers in the next financial train wreck. But it's not the mood of the nation. Politicians have begun one of their competitive caring phases, and they're rescuing victims everywhere. Every clapped out bank, every busted pension scheme, every industrial zombie, and absolutely every government department will be nurtured in the warm embrace of the public purse.This causes a natural backlash. Issuing new money reduces depositors' returns, prompting savers to switch to better stores of wealth. This capital flight should be easy to spot, but modern economic statistics can obscure it. You see, the main way economists measure economic health is by counting the money spent in the economy, and now that savers are dumping currency (and buying better wealth stores) the effect is tough to distinguish from the economist's beloved GDP growth. Our healthy GDP figures are a distortion, and the economy is not making a steady booming noise but an ominous hissing - the noise of savers abandoning the currency.

You can see this at the key entry points to the real economy.

1. Oil is multiplying in price.

2. All the grains are multiplying in price.

3. All the base metals are multiplying in price.

4. Gold is multiplying in price.

5. Producer prices are through the roof.In spite of this the monetary authorities are racing to issue more money, and economists are clamouring for cuts in interest rates.

They're caught 'twixt the devil and the deep blue sea, because although they could address these serious inflationary indicators, doing so risks the revenge of a giant economic threat - a rout in the housing market. And that would mean depression.So it looks increasingly likely that low rates are staying, and the hot global investment money, sucked in by Britain's recent and comparatively high interest rates, is about to quit Britain and send the currency into a tailspin. This produces higher prices for imported goods. At the same time our public finances are in a serious mess, and the biggest contributor to our service-based economy - the City - is the main victim of current turbulence.

And please don't ask about the trade figures because they're just ugly.It is becoming genuinely possible that people will refuse to hold sterling for more than a fleeting moment. Inflation could turn so severe that the 'hyper' prefix is justified.

I know - it's too far-fetched to be believable. Or is it?

For 150 years the values of Western currencies have stayed way above purchasing power parity levels with Asia. Being a developed country is what drove this premium, as money flowed down a one way street to our advanced economies. These were the only places where sophisticated products could be built or bought.Today things are different. You could measure circuit board production in two factories in Indonesia and in Britain, and get the output per worker priced in local currency. Multiply both by their conversion rate into US dollars, and the British factory seems to have produced 5 - 7 times more US dollar denominated output.

So our GDP looks good, but only through the distorting lens of a western currency conversion. There's another way to measure that same output: simply count the circuit boards. Do that and you'll see there's no material difference in productivity between a British and an Indonesian worker. Perhaps the root cause of western currency premium has evaporated, and the anomaly is now that sterling really is 5 - 7 times overvalued against Asian money.You could switch to euros. But looking at their policy they're creating as much money as the Bank of England. And the US Federal Reserve is doing it too, while all of Asia is battling to hold down their currencies so that their exports can continue apace.

It's a bizarre race to the bottom for the world's currencies.It's time to sidestep the financial consequences of this largesse.

What can we savers do?If you're as bothered as I am, then currency should be struck off your Christmas list and replaced with something more reliably rare.

I think gold could soon look so highly priced in sterling that many of us will be too frightened to buy it. But it isn't there yet, so perhaps buy just a little now, and if it makes you a small profit it will be easier to buy a little more next month. If that makes you a profit too, then allow yourself to build a proper stash.

I'm not sure we'll ever again be able to buy it for much under £400 an ounce.I have just instructed my bank to transfer all my remaining cash deposits to BullionVault, and I look forward to spending 2008 long gold and completely sterling free.

Er meint, dass die asiatischen Währungen gegenüber den westlichen Währungen (USD; EUR, GBP) um das 5-7 fache unterbewertet sind und sich das 2008 ausgleichen wird.

Neu 2007-12-19:

GEAB: Zusammenbruch in 2008:

GEAB20: LEAP/E2020 warnt: Das globale Finanzsystem steht 2008 vor dem Zusammenbruch

Wie vorhergesagt frisst sich die Aufprallphase (1) der weltweiten umfassenden Krise weiter in die Wirtschaft und die Finanzmärkte hinein und führt zu einer raschen Verschlechterung der Situation insbs. an den Finanzmärkten : Unsere Forscher gehen davon aus, dass 2008 das gegenwärtige globale Finanzsystem zusammen brechen wird.

Klingt realistisch.

[19:00] Auch Morgan Stanley holt sich neues Geld:

Handelsblatt: Morgan Stanley holt sich Bares aus China

Die Turbulenzen an den Kreditmärkten hat die zweitgrößte US-Investmentbank Morgan Stanley härter getroffen als bislang gedacht. Im November musste das Institut zusätzliche Abschreibungen in Milliardenhöhe und rutschte tief in die roten Zahlen. Auch der Verlust pro Aktie liegt weit über den Erwartungen. Doch Hilfe winkt aus Fernost.

Nach Citigroup und UBS ist das schon die 3. Investment-Bank. Irgendwie drängt sich hier der Verdacht auf, es geht nicht nur um Geld allein, sondern will die Araber und Asiaten am "Schicksal" der Branche teilhaben lassen.

Neu 2007-12-18:

[16:30] Sie retten vorher noch das eigene Geld:

N-TV: Verdacht bei Bear Stearns

Im Zusammenhang mit dem Kollaps zweier Hedge-Fonds der Investmentbank Bear Stearns ermitteln US-Strafverfolger laut einem Zeitungsbericht gegen einen hochrangigen Manager der Bank. Der Fondsverwalter habe womöglich nur Wochen vor dem Beginn der Probleme zwei Mio. Dollar eigenes Geld aus einem der Fonds abgezogen, berichtete das "Wall Street Journal" unter Berufung auf informierte Personen. Öffentlich habe sich der Manager hingegen optimistisch zu den Aussichten des Portfolios geäußert.

Nur Goldman Sachs macht es noch besser. Die shorten gleich den Mist, den sie verkaufen.

Neu 2007-12-17:

Der Credit-Crunch hinterlässt jetzt Spuren:

FTD: Banken vergeben deutlich weniger Kredite

Die Bedingungen, nach denen Banken in den USA, Großbritannien und dem Euro-Währungsgebiet Kredite vergeben, haben sich laut der Europäischen Zentralbank verschärft. Zugleich warnten die Währungshüter: Die Lebensmittelpreise werden stark steigen.

Als Grund nannte die Europäische Zentralbank (EZB) die Spannungen an den Finanzmärkten: "In allen drei Wirtschaftsräumen waren Großunternehmen davon stärker betroffen als kleinere Firmen"

Kein Wunder, wenn ein Grossteil des Bondmarkts tot ist. Irgendwann kommen dann auch die Grosspleiten.

Dazu ein PrudentSquirrel Alert von Chris Laird:

There is some information on the net that some financial institutions are putting limits on electronic transfers. One reason is that at the end of the year, financial institutions have normal liqudity issues, but with the present credit crisis situation, that is made worse.

Part of the reason the Fed, ECB and other central banks instituted their increased repo purchases (lending to banks on easy terms with collateral) yesterday was to address this. However, the reason I am sending you this alert is that, if you plan on making electronic transferrs, you will need to investigate the limits set up by your banks, so as not to be surprised at the last moment.

One major bank appears to have created a $2000 daily limit on out going electronic transferrs (to another bank) effective dec 20. Incomming limit is $100k ....

Diese Major Bank dürfte Citigroup sein. $2000 tägliches Abhebe-Limit - das ist massiv!

[21:00] Verstaatlichung - die letzte Hilfe bei Bankenpleiten?

Handelsblatt: Northern Rock droht die Verstaatlichung

Der Verkauf des angeschlagenen britischen Baufinanzierers Northern Rock droht zu scheitern. Den verbliebenen Interessenten fällt es angesichts der Finanzkrise an den internationalen Märkten schwer, die nötigen finanziellen Mittel für eine Übernahme zu beschaffen. Offenbar bleibt nur ein Ausweg.

Wenn die Staaten alle Pleitebanken übernehmen müssten. Irgendwann wird man wohl Banken pleite gehen lassen müssen. Oder die Währung geht pleite.

Neu 2007-12-15:

"Rettung" bis zum Jahresende um jeden Preis:

LaRouche: Banking Insider: It's "Unbelievably Bad" , Bankers Frantically Trying to Wake the Dead System

A senior European financial source told Executive Intelligence Review today that the coordinated bailout action by European central banks was taken only as an emergency stopgap to prevent a banking crash between now and Christmas/New Year. The action does not address the banking crisis and was not intended to do that.

The source described the credit crunch as "worsening by the hour," and the situation as "unbelievably bad." Although he may be overly optimistic, LPAC views the analysis by this source as in the right direction.

Haben sie etwas davon, wenn sie den Kollaps 2007 noch verhindern? ja, ihre Bonusse und ihre Jobs.

Neu 2007-12-13:

Harry Schultz schreit Alarm:

MarketWatch: Schultz sees an apocalypse now

On gold, he writes: "The public is still not in the gold market. They will be in 2008 as the derivatives and credit crises bring down more financial institutions (amid recession) and eyes will be opened, via pain. While Rome burns, gold will smash through its old unadjusted-for-inflation $850 high on the way to $1,600, & who knows how far beyond ..."

Rette sich wer kann.

Neu 2007-12-12:

Volle Rezession in den USA:

Telegraph: Morgan Stanley issues full US recession alert , America faces day of reckoning with debt

Morgan Stanley has issued a full recession alert for the US economy, warning of a sharp slowdown in business investment and a "perfect storm" for consumers as the housing slump spreads.

Morgan Stanley is the first major Wall Street bank to warn that it is may now be too late to stop a recession, though most have shifted to an ultra-cautious stance in recent weeks.

Es ist also soweit und wird immer "offizieller". Bin neugierig, wann sie vor der Depression warnen.

[21:00] Alle Zentralbanken "spritzen" Geld ein:

Bloomberg: Fed, ECB, Central Banks Work to Ease Credit Crunch

Handelsblatt: Notenbanken stützen Finanzmärkte

Die sieben wichtigsten Zentralbanken der Welt haben in einer konzertierten Aktion die Finanzmärkte mit zusätzlichem Geld versorgt. Dadurch soll eine schwere Liquiditätsklemme für die Banken verhindert werden. Die weltweiten Börsen reagierten mit Kursgewinnen. Experten sahen in der Finanzspritze auch Anzeichen dafür, dass die Zentralbanker befürchten, die Krise könnte noch lange anhalten.

Die Bankenkrise intensiviert sich offenbar massiv. Und dem Goldpreis tut es sichtbar gut.

Neu 2007-12-11:

Ruf nach Verstaatlichung der Banken?

FTD: Lucas Zeise: Zurück in die 60er

Banken profitieren von Staatsgarantien, das zeigt der Fall SachsenLB. Deshalb müssen sie auch wie öffentliche Infrastruktur behandelt werden.

Es ist mal wieder so weit: Banken müssen vom Staat aufgekauft, gestützt, rekapitalisiert werden. Eine Bankenkrise, wie sie der freie Markt erzwingen würde, eine Krise, die zum Zusammenbruch von Kreditinstituten führt, kann sich unsere Gesellschaft nicht leisten.

Das letzte Mal, als dies in Deutschland ernsthaft durchexerziert wurde, wollte der damalige Reichsbankpräsident Hjalmar Schacht den Alliierten demonstrieren, dass Deutschland keine Reparationen für den Ersten Weltkrieg zahlen konnte. Er ließ deshalb die Danat-Bank pleitegehen. Der weitere Weg führte geradewegs in die tiefste Wirtschaftskrise in Friedenszeiten - und zur Übergabe der Macht an die Nazis.

Es ist seitdem undenkbar, in Schieflage geratene Banken nicht zu stützen. Die Folgen wären verheerend. Es ist erfreulich, dass in diesem Punkt in aller Welt Konsens besteht. Keine politische Partei kann es sich leisten, den Zusammenbruch einer Bank zuzulassen.

Es geht nicht um große Banken allein. Die Fälle Northern Rock in England sowie IKB und Sachsen LB in Deutschland zeigen, dass auch mittelgroße und kleinere Banken mit staatlichen Rettungsaktionen rechnen können.

Wie sich 2007 gezeigt hat, ist de facto das Bankenrisiko verstaatlicht worden. Das wird den Währungen aber nicht guttun. Irgendwann werden diese Bailouts nicht mehr tragbar sein: dann wenn der Goldpreis enorme Höhen erreicht.

Das passt dazu: "Free market" Wall St warms up to govt help

Die Derivatenbombe wird noch grösser:

Reuters: BIZ: Finanzkrise lässt internationalen Bondsmarkt einbrechen

Die Krise an den Finanz- und Kreditmärkten hat das internationale Geschäft mit Anleihen seit dem Spätsommer massiv beeinträchtigt.

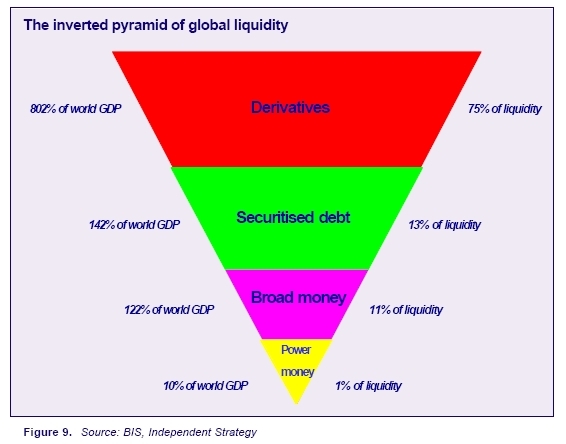

Finanzderivate erlebten dagegen als Absicherungsgeschäfte gegen starke Schwankungen an den Märkten einen bislang nicht gekannten Boom.

Absicherungsgeschäfte im Zusammenhang mit den jüngsten Finanzmarktturbulenzen ließen den Derivatehandel laut BIZ in den zurückliegenden Monaten dagegen auf Rekordhöhen schnellen. Nach der BIZ-Statistik stieg der Umsatz mit börsennotierten Zins-, Währungs- und Aktienindexkontrakten zwischen Juli und September um 27 Prozent auf 681 Billionen US-Dollar. Vor allem Derivate auf kurzfristige Zinssätze seien bei vielen Investoren ein wichtiges Mittel zur Absicherung von Risiken gewesen. Vor der Krise, also im zweiten Quartal dieses Jahres, war das Volumen der Derivategeschäfte im Vergleich zum Vorjahr stabil gewesen.

Banken, die in einer solchen Zeit noch Derivate ausstellen, sind verrückt. Das ist eine der nächsten Bomben, die hochgeht.

Neu 2007-12-10:

[16:00] S&P verkündet das Ende der SIVs/Conduits:

FT: S&P calls the death of the SIV

On Friday, S&P cut the credit ratings on the capital notes all of the SIVs it rates, and said it did not expect the asset class to survive.

It also put 18 SIVs on ratings watch negative, meaning downgrades are likely in the near future.In a strongly worded statement accompanying the downgrades - which saw some debt cut 10 notches to CCC from BBB - S&P opined:

The SIV as a type of vehicle is unlikely to persist and thus we formally assigned negative outlooks due to the issues in this sector

Jede Bank, die jetzt noch nicht hier heraussen ist und für ihre SIVs haftet, ist verloren.

Neu 2007-12-09:

[21:00] Das Fallbeil fällt jetzt auf - die Immobilien-Fonds:

Telegraph: Property funds: the new liquidity crisis

Fund managers may face the unenviable choice of restricting redemptions or rushing into fire sales of their property assets. Jonathan Russell reports

But behind the message of the advertising hoardings and the sales patter from independent financial advisers is a complicated financial machine that is starting to run low on the lubricant - cash - that keeps the parts moving.

In the space of just a few months funds such as the £3.7bn Norwich Property Trust have gone from receiving £100m per month in new investments to seeing money haemorrhaging away at unprecedented levels. The so-called cash buffers that these funds carry to deal with redemptions have shrunk rapidly.

Since The Sunday Telegraph broke the story that Schroders, the fund manager, had warned investors that it might be unable to fulfil redemptions within the normal three-month window, UBS and RREEF, part of Deutsche Bank, have also imposed restrictions on withdrawals.

Wenn schon Geldmarkt-Fonds illiquide werden, was ist dann bei diesen Illiquiditäts-Monstern. Die Fonds können ihre Immobilien nicht so schnell oder gar nicht verkaufen, wie Geld abgezogen wird.

Aufpassen in Deutschland: solche Fonds sind dort besonders beliebt. Die kaufen überall, auch in England, wo sich jetzt eine Krise manifestiert.

In Wien etwa haben deutsche Immo-Fonds fast alle Hochhäuser gekauft - von cleveren Spekulanten.

Es geht ja schon los: UBS setzt bei drei Immobilienfonds Rückzüge aus

Gefangen im Fond.

Neu 2007-12-06:

Der Kondratieff-Winter ist jetzt endgültig da:

Ian Gordon: THIS IS IT!must read!

This is it. The Kondratieff winter is now underway in earnest and nothing can stop it. The huge credit expansion initiated by the Maestro, the past Federal Reserve Chairman, Alan Greenspan, has now reversed. The ensuing credit contraction will be devastating. It will take down creditor and debtor alike and will result in a destructive and frightening deflationary depression.

Es ist nicht mehr aufzuhalten. Aber deflationionär wird die Krise wie üblich nur bei Finanz-Assets sein.

[19:30] Etwas vom Mogambo Guru:

Safehaven: The Shock of a Thousand Trillions

The actual excerpt is that "there is currently at least a $1,000 trillion dollar black hole in the world economy", what with "$600 trillion in world liabilities, plus more than a $400 trillion-derivatives neutron bomb, all of which will go off when the Westerners (from EU and US) will no longer be able to borrow."

Die 1000 Trillionen Monster-Bombe.

Neu 2007-12-05:

Die "Spezialwaffen der Zentralbanken" im Einsatz:

Tagesanzeiger: Nervöse Banken - Nationalbank greift zur Spezialwaffe

Der Sturm der Kreditkrise ebbt nicht ab. Auch die Schweizer Banken sind beunruhigt. Darum versorgt die Nationalbank den Geldmarkt mit Liquidität.

Auffällig ist, dass die Nationalbank-Spitze in den letzten Wochen wiederholt und in immer schärferem Ton vor einer Verschlimmerung der Kreditkrise gewarnt hat. Zuletzt sagte Vize-Direktor Philipp Hildebrand in der «SonntagsZeitung», dass sich die Situation im amerikanischen Immobilienmarkt weiter verschlechtern könnte. Mit ihrem gestrigen Vorgehen setzt die Nationalbank ein weiteres Zeichen in diese Richtung. Das ist laut Kennern der Bankenszene nötig; denn das gegenseitige Misstrauen unter den Geldinstituten sei derzeit enorm. Die Ängste seien daher berechtigt, dass bei einem erneuten Aufflammen der Krise viele Banken auf die von der Nationalbank zur Verfügung gestellte Liquidität angewiesen sein dürften.

So speziell ist diese "Waffe" gar nicht. Es ist immer das Selbe: mehr Geld hineinpumpen.

Dass solche Meldungen jetzt aus der Schweiz kommen, deutet darauf hin, dass dort einige Banken "schwer in den Seilen" hängen.

Die "Analysten" sehen jetzt auch die Rezession:

Finanznachrichten: US-Wirtschaft steht lt. Merrill vor Rezession

Die Gewinne der US-Unternehmen befinden sich gemäß dem Volkswirt David Rosenberg von Merrill Lynch bereits in einer Rezession. Gleichzeitig sei die Gesamtwirtschaft von einem Schrumpfungsprozess nicht mehr weit entfernt.

Die Unternehmen würden durch geringere Einnahmen und höhere Kosten für Energie und Arbeit zu Kürzungen von Ausgaben und Personal gezwungen. Ein zusätzliches beträchtliches Risiko für die Ertragssituation bestehe weiters in der schlimmsten Hausmarktkrise seit 1991. “Die Gewinnrezession hat bereits eingesetzt. Wir sehen im nächsten Jahr voraussichtlich auch eine Rezession der Gesamtwirtschaft”, so Rosenberg.

Real ist die Rezession sowohl in den USA als auch in Europa schon da - wenn man die realen Preissteigerungen hernimmt.

[16:30] Schiffe - die nächste Branche mit Kreditschwierigkeiten:

Handelsblatt: Subprime-Krise schlägt auf Schifffahrt durch

Die Subprime-Krise hat die Schifffahrt eingeholt. Schiffsfinanzierer vergeben Kredite sehr viel zurückhaltender und knüpfen ihre Zusagen heute an härtere Bedingungen als im Frühjahr. Die HSH Nordbank, weltweit größter Schiffsfinanzierer, gibt seit ein paar Tagen keine Schiffshypotheken aus.

Sehr bald werden die Häfen voller unbenutzer Schiffe sein. Das ist immer so nacheinem Boom. Denn die Globalisierung hat ihren Höhepunkt schon überschritten.

Und wieder ist eine deutsche Landesbank mitten drinnen.

Neu 2007-12-04:

Was die "Subprime-Assets" jetzt wert sind - 11%:

E*Trade firesale seen hurting Wall St portfolios

By Tim McLaughlinNEW YORK, Nov 30 (Reuters) - E*Trade Financial Corp's firesale of mortgage-backed securities has conjured up a new worst-case scenario for Wall Street's portfolio of subprime assets by knocking their value even lower.

Financial analysts on Friday said E*Trade got anywhere from 11 cents to 27 cents on the dollar for its $3.1 billion portfolio of asset-backed securities. The portfolio sale was part of a $2.5 billion capital infusion from a group led by hedge fund Citadel investment Group.

"The portfolio sale, one of the few observable trades of such assets, has very clear, generally negative, implications for the valuation of like assets on brokers' balance sheets," Credit Suisse analyst Susan Roth Katzke said.

The portfolios are hard to value because demand has dried up for them and the brokerages sometimes use their own models to put a value on the assets. Any rare actual transaction could have an effect on other brokerages' valuations.

Using what she called a simplistic analysis, Katzke estimated Merrill Lynch & Co Inc could take a $9 billion after-tax hit to the valuation of assets underpinned by subprime mortgages. That estimate assumes the Merrill assets would be marked down to 26 cents on the dollar.

Katzke's write-downs reflect amounts that are incremental to charges taken in the third quarter. She estimated that Citigroup's after-tax write-down could be $26 billion, if the assets were marked down to 26 cents on the dollar.

"Our analysis is far from perfect," Katzke said. "That said, it's our best take on a worst case scenario for valuation of like securities. ... Not all brokers are equal."

Merrill declined to comment. Before the E*Trade deal, analysts had already forecast huge write-downs at Merrill, with some estimates topping $13 billion. Katzke estimates Citigroup will take a write-down of up to $12 billion in the fourth quarter.

Merrill already recorded an $8.4 billion write-down in the third quarter, mostly because it reduced the value of subprime-related assets. Goldman Sachs analysts said they were surprised by the size of the discount on the E*Trade portfolio because 73 percent of the assets were backed by prime mortgages, or loans to people with solid credit.

In contrast, Wall Street brokerages have taken billions of dollars of write-downs on assets underpinned by subprime mortgages. Escalating defaults on these loans to people with weak credit have roiled credit markets worldwide.

Citigroup investment bank analyst Prashant Bhatia said E*Trade actually received 11 cents on the dollar for its portfolio, if you factor in that the brokerage received $800 million in cash minus 85 million shares it issued. He said that implies Citadel's received stock compensation worth about $450 million, leaving E*Trade with only $350 million for its $3.1 billion portfolio.

Dieser Bericht (aus dem Midas vom 3. Dez) zeigt, was diese Papiere am Markt bringen - fast nichts. Wieder einmal wurde der CDO-Teufel dem Markt-Weihwasser ausgesetzt, etwas, das die Branche unbedingt verhindern möchte. Und siehe da, alle Investmentbanken haben neuen, riesigen Abschreibungs-Bedarf.

Neu 2007-12-03:

[16:00] Lässt man E-Trade jetzt fallen?

MarketWatch: E-Trade shares fall after B of A analyst cries sell

Shares of E-Trade Financial fell more than 10% in opening trading Monday after analysts at Bank of America suggested clients sell the shares, saying the brokerage business is not strong enough to offset problems at the firm's bank.

Inzwischen sind sie schon 14% herunten. Das wäre die 1. grosse Brokerpleite. Die hatten ihre Finger auch in Hypothekenpapieren.

Neu 2007-12-02:

Erreicht die Krise jetzt Asien?

Telepolis: Subprime-Krise: Credit Crunch erreicht Asien

Die asiatische Wirtschaft darf nun beweisen, ob sie tatsächlich so stark ist, wie in Europa und den USA gehofft wird, während in den USA nun auch Kreditkarten- oder Leasing-Firmen in Not geraten

Während die führenden westlichen Finanzinstitute bislang schon Abschreibungen von mehr als 65 Milliarden USD auf ihre Bestände an strukturierten Finanzanlagen meldeten, hieß es bislang, dass immerhin bei asiatischen Geldhäusern dahingehend kaum relevante Engagements vorliegen würden. Tatsächlich hatte sich die asiatische Finanzszene eher auf den China-zentrierten Aktienmarkt konzentriert und die Probleme der amerikanischen und europäischen Geldhäuser lange beiseite geschoben.

Wegen der globalen Vernetzung betrifft es Alle!

Neu 2007-12-01:

Financial Armageddon:

Michael Panzner Blog: So Much for Being a Fear-Mongerer

While I did have a pretty good sense of economic and financial history and was able to see connections that others might have missed, at least at first glance, there was nothing proprietary about my methods or sources.

Yet there are plenty of people, in academia and on Wall Street, recognized as experts in their fields, with considerable experience in economics and finance and access to far greater resources than I ever had, who had absolutely no idea what was coming down the pike.

Dieser "Amateur" kann die Finanz-Zunkuft besser vorhersagen als all diese "Profis".

Neu 2007-11-30:

Sie wollen es nicht glauben (Leserzuschrift DE):

Laut Wirtschaftminister Klose heute

2% Wirtschaftswachstum in Deuitschland für 2008 Reduzierung der Inflationsrate und viel niedrigere Verschuldung der Regierung von 64 Mill.

Es sind scheinbar wirklich nur noch die Akademiker die das glauben. So unsere Erfahrung mit den Kollegen meines Ehemannes und unserem Bekanntenkreis.

Wir wurden in USA als schizoid und hätten nur eine negative Einstellung abgestempelt. Hier bekam ich gerade von meiner heiß geliebten Schwester (Grundschulleiterin-Ehemannn Dr.Wirtschaftsprüfer) das Buch "Anleitung zum Unglücklich sein" zum Geburtstag geschenkt.

Sprechen wir uns alle wieder in 12 Monaten!!!-- oder bereits Sommer 2008 und "compare notes".

Ja, in spätestens 12 Monaten werden sie die Krise glauben und Rettung suchen - die es dann nicht mehr gibt. "Dumber Money" = Akademiker.

Neu 2007-11-29:

Banken - die noch gehenden Toten:

Eric Sprott: Surreality Check. Dead Men Walkingmust read

Make no mistake. The credit markets are clearly and unambiguously saying that the game is

over. The music has stopped playing and anybody who is still dancing will undoubtedly slip on

the trash and fall flat on their face. There is nary a safe place to hide in the credit markets as all

paper that symbolizes debt and leverage is getting trashed. Save for ‘risk-free’ government

debt, almost all bonds are taking it on the chin as the perceived risk of default has exploded at

all levels – not least of all for the reason that supposed credit insurance and default swaps and

guarantees aren’t likely to be worth the paper they’re written on.So what’s keeping stock markets up? Although the credit markets are saying that leverage is

now anathema, everybody is still stuck knee deep in it. In a world where the value of debt is

being put into question, what does that say about the value of equities, which are at the very

bottom of the financial pecking order? The stock markets need a surreality check. Connect the

dots and the evidence is overwhelming that the equity of many companies is at risk of being

wiped out. They are dead men walking. Like all dead men walking, their only hope is to wait for

a government reprieve… a stay of execution… or in this case, a Fed bailout.

Die Banken: wie zum Tode Verurteilte. Das Winzige was sie noch retten kann ist ein Aufschub ihrer Hinrichtung durch die Regierung - in diesem Fall ein Bailout durchd ie Zentralbanken. Wandelnde Tote.

[17:00] Realzinsen steigen aber - Euribor 4.7%:

FTD: Geldspritze der EZB hilft nicht

Die der Europäischen Zentralbank (EZB) hat am Geldmarkt nicht für Entspannung gesorgt. Die Banken in der Euro-Zone liehen sich bei der Notenbank Geld zu so hohen Sätzen wie seit April 2001 nicht mehr.

Im August und September konnte man damit die Zinsen noch auf 4% senken, jetzt nicht mehr.

Hier braut sich die "richtige Bankenkrise" zusammen.

Neu 2007-11-28:

SIV/Conduit-Troubles ohne Ende:

Handelsblatt: Zweckgesellschaften am Abgrund

Die Finanzkrise zieht weiter ihre Kreise: Noch immer schlummern in dreistelliger Milliardenhöhe Anlagen in außerbilanziellen Zweckgesellschaften. Experten zufolge steht diesen so genannten Structured Investment Vehicles, die die Finanzkrise wesentlich mit verursacht haben, das Schlimmste erst noch bevor.

In der Hoffnung auf eine Markterholung mag kaum einer die Verluste realisieren und als erster Vermögenswerte auf den zusammengebrochenen Markt werfen. Damit aber bleibt das reinigende Gewitter aus – während sich das Misstrauen verstärkt. "Es sind Milliarden von Assets irgendwo im Raum und keiner verkauft sie“, meint ein Brancheninsider, der seinen Namen lieber nicht in der Zeitung lesen will. "Es wird kein Boden gefunden und damit gibt es weiter keinen Markt.“

Das heisst, sie wollen ihren CDO-Giftmüll in den Conduits immer noch nicht verkaufen um ihn nicht in den Bilanzen ab schreiben zu müssen.

So warten sie also wie der Kleinanleger bis zum Boden - und das sind Grossbanken.

Neu 2007-11-26:

Sie können nicht von den Derivaten lassen:

Bloomberg: Global Derivatives Market Expands to $516 Trillion

The market for derivatives grew at the fastest pace in at least nine years to $516 trillion in the first half of 2007, the Bank for International Settlements said.

Credit-default swaps, contracts designed to protect investors against default and used to speculate on credit quality, led the increase, expanding 49 percent to cover a notional $43 trillion of debt in the six months ended June 30, the BIS said in a report published late yesterday.

Gerade die CDS. Wer stellt in einem zusammenbrechenden Kreditmarkt immer noch mehr dieser Kreditversicherungen aus? Wahnsinnige!

Hier als Chart: http://www.jsmineset.com/cwsimages/Miscfiles/5503_derivativesgraph.pdf

Neu 2007-11-25:

Der "Himmel fällt" - jetzt überall:

Mike Whitney: A Generalized Meltdown of Financial Institutionsmust read!

The credit storm that began in the United States with subprime mortgages has spread to markets across the globe. In fact, the train has already crashed. What we're seeing now is the boxcars piling up on top of each other.

Note (Covered Bonds): This isn't mortgage-backed junk that's being sold, but highly liquid bonds that are usually easy to cash in. The ECBC's action is a sign of pure desperation and indicates that credit paralysis has infected the entire euro banking system.

No one has predicted the downward-spiral in the market more accurately than Nouriel Roubini. Roubini is a Professor at the Stern School of Business at New York University. His analysis appears regularly on his blogsite, Global EconoMonitor. Last week's prediction was particularly dire and is worth reprinting here:

"It is increasingly clear by now that a severe U.S. recession is inevitable in next few months...I now see the risk of a severe and worsening liquidity and credit crunch leading to a generalized meltdown of the financial system of a severity and magnitude like we have never observed before. In this extreme scenario whose likelihood is increasing we could see a generalized run on some banks; and runs on a couple of weaker (non-bank) broker dealers that may go bankrupt with severe and systemic ripple effects on a mass of highly leveraged derivative instruments that will lead to a seizure of the derivatives markets...

Looks like Chicken Little might have gotten it right this time; "The sky IS falling."

So, jetzt ist es überall: USA, Europa, Asien. Das Finanzsystem ist mitten im Zusammenbruch - in einer Stärke, die es noch nie gegeben hat.

Neu 2007-11-24:

Die Ökonomen wachen auf:

Spiegel: US-Ökonom warnt vor tiefer Weltwirtschaftskrise

Zahlungssausfälle, Pleiten, Zwangsvollstreckungen: In der US-Kreditkrise steht Bank-Prognosen zufolge das Schlimmste noch bevor. Der US-Ökonom Burda fürchtet gar eine "tiefgreifende Rezession", wie sie die Welt seit Jahrzehnten nicht erlitten hat.

Es hat eine Zeitlang gedauert, aber immerhin. Die Wiederholung der Depression der 1930er Jahre ist somit "fast offiziell". Ganz offiziell ist es erst, wenn es auch staatliche Stellen aussprechen - aber dann ist die Depression längst da.

PS: Der Spiegel bringt am Montag als Cover einen abstürzenden und brennenden Dollar-Papier-Flieger: Dollar-Absturz.

Neu 2007-11-23:

Die CDS-Krise in Europa:

FT: Banks bail out bond insurer CIFG

Caisse d'Epargne and Banque Populaire, two French mutual banks, have pledged to inject $1.5bn into CIFG, a bond insurer, to enable it to weather the collapse of the subprime mortgage debt market.

It is the most striking subprime-related episode so far seen in France, which had previously been spared the dramas taking place on the other side of the Rhine in Germany, where IKB and Sachsen LB had to be rescued after they failed to handle exposure to volatile credit markets.

Credit ratings agencies had warned that CIFG was at risk of losing its vital AAA ratings if it did not increase its capital cushion because of the worsening outlook for subprime debt losses.

Wie viele solche Rettungen können sie sich leisten? Ist das die Aufgabe von Sparkassen und Volksbanken (übersetzt)? oder machen die das zur eigenen "Rettung"?

Besonders unter diesem "Bomben-Hintergrund: Global Derivatives Market Expands to $516 Trillion

Neu 2007-11-22:

Die Pfandbriefe fallen in den Keller - Handel eingestellt:

FAZ: Große Nervosität an den Börsen

Zeitenwende: Vorübergehend geschlossen

Bloomberg: Europe Suspends Mortgage Bond Trading Between Banks

Mike Shedlock: European Interbank Covered Bond Trading Halted

Auch an den Anleihemärkten nahmen die Krisensymptome am Mittwoch zu. Aufgrund der wachsenden Risikoscheu kaufen die Anleger Bankanleihen nur noch zu deutlich niedrigeren Kursen - wenn überhaupt. Selbst für gedeckte Schuldverschreibungen (Covered Bonds), zu denen auch die besonders sicheren deutschen Pfandbriefe gehören, sind die Risikoprämien am Mittwoch stark gestiegen. Daraufhin musste unter anderem die britische Bank Allied Irish eine schon im Verkauf befindliche Anleiheemission absagen.

Banks including Barclays Capital, HSBC Holdings Plc and UniCredit SpA took the step as investors shun bank debt on concern lenders face more mortgage-related losses than the $50 billion disclosed. Abbey National Plc, the U.K. lender owned by Banco Santander SA, became the third financial company to cancel a sale of covered bonds in a week as investors demanded banks pay the highest interest premiums on covered bonds in five years.

``There's a crisis of confidence for everything but AAA government bonds,'' Arnd Stricker, a management board member at Corealcredit AG, the German commercial property lender owned by Lone Star Funds, said at a conference in Frankfurt. ``Covered bonds are being thrown in the same basket'' as mortgage securities, even though they are safer, he said.

Nichts ist jetzt offenbar mehr sicher, auch nicht die Pfandbriefe. Hier ist wahrscheinlich wie bisher der übliche Trick in Aktion, lieber den Handel einzustellen, als einen Zusammenbruch der Kurse öffentlich zu machen. Das hat in den USA bei den CDOs auch nicht richtig funktioniert.

Interessant, wer keine solchen Bonds mehr verkaufen konnte: britische und spanische Banken, die "Securitization" von deren Krediten ist damit tot, sie bringen sie jetzt nicht mehr weg.

Hier ist in Europa gerade das selbe Desaster unterwegs, wie früher in den USA mit den MBS und CDOs.

Die Aussage einer Vertrauenskrise in alles, was nicht eine AAA Staatsanleihe ist, ist signifikant.

Neu 2007-11-21:

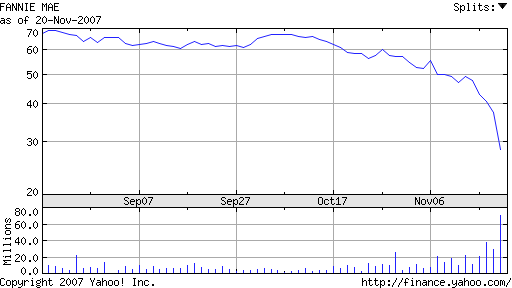

Die Top-Meldung - Fannie & Freddie geht es an den Kragen:

FAZ: Kreditkrise: Massive Kursverluste bei Fannie und Freddie

FTD: US-Immobilienkrise - Retter in der Not

Was für ein Unterschied. Während sich die Börsen am Dienstag allgemein zumindest kurzfristig mit zum Teil deutlichen Kursgewinnen von den Kursverlusten der vergangenen Tage und Wochen erholen, gerät die Aktie des amerikanischen Hypothekenfinanzierers Freddie Mac massiv unter die Räder.

Die musste von Montag auf Dienstag Kursverluste von bis zu 33 Prozent hinnehmen. Im Verlauf des Handels an der amerikanischen Börse liegt sie mit einem Minus von 24,2 Prozent zum Vortag bei 28,45 Dollar. Noch vor sechs Wochen war die Aktie knapp 64 Dollar Wert gewesen....

Die beiden Immobilienfinanzierer arbeiten im öffentlichen Förderauftrag, sie gehören allerdings privaten Aktionären. Es ist kein Wunder, dass beide nun ins Zentrum der amerikanischen Immobilien- und Kreditkrise rücken: Als Krisenopfer, die mit milliardenschweren Verlusten rechnen müssen - aber auch als mögliche Retter, die einen zusammenbrechenden Markt stabilisieren könnten. Wobei Letzteres nur denkbar sein wird, wenn sie finanzielle Unterstützung vom Fiskus erhalten.

Für solche Hilfen fehlt bisher noch die Grundlage, es gibt keine Staatsgarantien für die oft als "halbstaatlich" bezeichneten Hausfinanzierer. Doch es dürfte nicht mehr lange dauern, bis es in dieser Frage zum heiklen Schwur kommt.

Jetzt hat der "finanzielle Weltuntergang" wirklich begonnen.

Bis jetzt hat diese beiden Hypotheken-Institute mit allen Mittel hoch gehalten. Das Problem ist aber nicht deren Aktienabsturz, sondern die vielen MBS-Bonds die sie am weltweiten Markt haben. Wenn die auch abverkauft werden (wird bald kommen), dann war alles, was wir bisher gesehen haben "Peanuts".

Haben Fannie & Freddie jetzt eine Staatsgarantie oder nicht? vermutlich schon. Dann geht der USD endgültig in den Keller, wenn diese wirksam wird.

Dazu - US-Homebuilders sind jetzt "Junk" (baldiger Konkurs kommt): Not A Moment Too Soon: Nation's Largest Homebuilders Now Rated as "Junk"

CNN added that, last month, credit-rating agency Moody's downgraded the debt of three of the top four home builders: No. 1 Lennar, No. 2 Centex, and No. 4 Pulte Homes, to junk bond status.

Wie bekannt ist, können Junk-Bonds derzeit nicht mehr verkauft werden, also können sich diese Firmen nicht mehr refinanzieren.

Mit dem Absturz von Fannie & Freddie sowie dem Downgrading der Baulöwen ist die Katastrophe am US-Immo-Markt jetzt fast perfekt.

Die US-Rezession wird jetzt endlich diskutiert:

Telepolis: Wie schlimm wird es werden?

In der US-amerikanischen Öffentlichkeit werden längst Umfang und Dauer der kommenden Rezession diskutiert

Eigentlich sei die Rezession in den USA schon da, so die Einschätzung des Wirtschaftsreporters Leonhard Zehr in einem kürzlich publizierten Artikel. Der berühmte amerikanische Verbraucher, der mit seinem privaten Konsum einen Großteil der Nachfrage der US-Wirtschaft generiert, habe dies noch vor der Wall Street gemerkt, erklärte der seit den 70ern das Wirtschaftsgeschehen kommentierende Zehr. Die Ergebnisse einer jüngst veröffentlichten Studie der Universität von Michigan zum Konsumentenvertrauen zitierend, musste dieser Veteran des Wirtschaftsjournalismus sein Gedächtnis doch arg strapazieren, um sich an ähnlich miese Werte erinnern zu können. So seien die Kaufabsichten für "größere Haushaltsgeräte" der amerikanischen Verbraucher im Jahresvergleich dramatisch zurückgegangen. Es gebe in der dreißigjährigen Geschichte dieser Statistik nur zwei Perioden, die einen ähnlichen Einbruch im Konsumverhalten aufweisen. Das sei im Oktober 2001 und im Oktober 1990 der Fall gewesen, als die amerikanische Ökonomie in eine Rezession schlitterte.

Jetzt ist es offenbar soweit, dass man die offiziellen Wachstumslügen nicht mehr glauben will. In der Realität sind die USA längst in der Rezession und im Übergang in die Depression. Europa folgt!

Neu 2007-11-20:

Und die FED pumpt wieder Unmengen Geld in das System:

Yahoo: Fed makes biggest temporary injection since '01

The Federal Reserve on Thursday pumped its biggest temporary daily infusion into the U.S. banking system since just after the September 11, 2001 attacks as short-term lending rates rose on both sides of the Atlantic.

Even though some news about bank write-downs from riskier investments was not as dismal as some investors had feared, underlying strains pushed overnight lending rates up in both the United States and Europe.

The Fed injected $47.25 billion in temporary reserves, its biggest combined daily infusion since September 19, 2001, to calm a rise in overnight interbank lending rates.

Mehr als zu jeder Zeit als nach 9/11, mehr als im August/September 2007. Das System ist wirklich an der Kippe.

Neu 2007-11-19:

[20:00] US-Investment-Banken und ihre Level 3 Lügen:

FinancialWeek: Banks in the frying pan

Based on the latest financial reports of the five biggest Wall Street firms, the value of their level three asset holdings relative to firm equity is the following:

-Morgan Stanley $88.2 billion, 250% of equity

-Lehman Brothers $34.7 billion, 160% of equity

-Bear Stearns $20.2 billion, 155% of equity

-Goldman Sachs $51 billion, 130% of equity

-Merrill Lynch $27.2 billion, 70% of equity.

Was sind diese "Assets" wert? 0%, 25%, 50% oder 75% des "fantasierten" und angegebenen Werts? Jedenfalls ist es meist mehr als das Eigenkapital. Und Verluste/Abschreibungen gehen bei Banken bekanntlich direkt in das Eigenkapital.

[20:30] Jetzt schon die "4 Trillion Dollar Bomb":

Siehe auch in der FAZ: Der lange Arm der Verbriefungen

Jetzt sind es schon 4 Trillions: Klare Worte von Wells Fargo und GS

"We have not seen a nationwide decline in housing like this since the Great Depression," Stumpf told those attending a Merrill Lynch & Co. (NYSE: MER) investment conference.

The Times reports that the credit crunch is so serious that it may force the US banking system to cut lending by as much as $4,000 billion, prompting a “substantial recession” in the US.

“The potential for an economic implosion and subsequent world recession is huge and could surpass the biggest financial crash in history of that of the Great Depression”.

2008 is set to be the darkest ever year in financial history according to Goldman Sachs

Zweifelt noch jemand daran, dass es eine Krise gibt?

Sogar der Primus, Goldman Sach sagt, dass 2008 das dunkelste Jahr in der finanziellen Geschichte sein wird.

Neu 2007-11-17:

Der "Primus" warnt auch schon:

Handelsblatt: Goldman-Sachs schürt Rezessionsangst

Spiegel: Das Ende des Go-Go-Wachstums

An den Märkten wächst die Sorge, dass Banken die Folgen der Finanzkrise noch lange nicht verdaut haben. Spekulationen über weitere Milliardenabschreibungen ließen Bankaktien zuletzt in Europa und in den USA in die Tiefe stürzen. Nun schürt eine Studie der Investmentbank Goldman-Sachs zusätzlich die Rezessionsangst. Von „dramatischen makroökonomischen Auswirkungen“ ist darin die Rede.

Also eine "substanzielle Verschlechterung". Erlaubt der frühere GS-Boss Hank Paulson überhaupt solche Aussagen?

Ist nicht gut für dessen PPT.

Neu 2007-11-14:

[21:00] Ausweitung der Krise:

Chris Laird: MONSTER WESTERN CREDIT CRISIS

The West (US,EU, Canada) is in the midst of a gigantic and spreading credit crisis that may well to lead it into a depression, if it is not fixed soon. So far, Central bank infusions (Over $1trillion worth in a few months since July!) have been the only thing that has stopped a massive bank liquidity crisis from shutting down commerce. But the damage to credit markets thus far is so huge, and worsening rapidly, that a very bad outcome seems assured.

Main source of credit now totally dead

What’s more, the source of most of the credit in the last 5 years, securitized credit, is literally disappearing. As that entire sector becomes discredited, the source of most of the money coming into the world’s bubble economies, securitized debt, is drying up.As banks are forced to raise capital and stop lending, consumers find new credit hard to get or not available at all. The same goes for businesses. You then get system wide credit collapse, and the resultant collapse in economic growth. And if no recovery is made quickly, you get a depression. Not a recession, a depression, due to collapsing economic demand.

Dieser Autor sieht die Sache richtig: ein gigantischer Kreditkollaps in der gesamten westlichen Welt ist im Entstehen.

Neu 2007-11-13:

USA: Online-Broker gehen unter:

Jim Sinclair: In The News Today , Peace Of Mind Is Not In Internet Financial Entities , The Day Of Reckoning Is Approaching Quickly

Jim Sinclair’s Commentary:

My God, if this came to me I would immediately request a bank wire transfer of all my cash, close all my positions, take the money on settlement day by bank wire and run away - not walk. That is if I could. That writing sounds to me as if it was an announcement that they were broke.I am not sure it is possible to add a clause after the fact once the contract is signed as it is. I imagine the account papers you have does not allow additional rules without your agreement and signature.

Dear Jim,

Here is a quote from my online broker's Changes to Operation of Account Agreement that recently arrived in the mail:Execution of Instructions

“xxx wishes to clarify its obligations to execute instructions in respect of your account.

The xxx Operation of Account Agreement will be revised to following:We may refuse to execute any instructions with respect to your account, including without limitation, any order for the purchase or sale of a security or for the deposit or withdrawal of security or money from your account, whenever we deem it necessary for our protection or for any other purpose and without any obligation to provide you with notice of any such refusal.”

Sincerely, GoldInvestor

Da kündigt ein solcher Broker seinen Kunden an, dass er nicht mehr rückzahlen will - ist offenbar bankrott. Ist es E-Trade? siehe auch hier.

November 15th is approaching quickly. It is this date where supposed real valuations, according to accounting standards, have to be made on value-less class 3 assets. Can you imagine they now call that crap class 3 assets rather than over the counter valueless specific performance credit and credit default garbage paper? That simply cannot be done without casing a disaster in major financial entities with major systemic destabilization.

This date of November 15th is a day when a nuclear accounting bomb will be dropped on Establishment Financial entities. This accounting requirement demands truth on the value of their structured products, also known as derivatives. One wonders if the accounting standards have any clue how terrible this situation is.

Ende der Emerging Markets Bubble?

Telegraph: Goldman alert over emerging markets

The bank said Brazil's real is now 28pc overvalued against the US dollar after rocketing over the past five years. Currencies are overvalued in India (22pc), Korea (32pc), Hungary (42pc), Poland (60pc) and Turkey (74pc).

"A particularly worrying feature is that net FDI [direct investment in plant] represents only about 25pc of net private flows into Emerging Europe, compared to 50pc in Latin America," it said.

"Many loans have been underwritten by hedge funds looking for higher yields. Clearly, another credit squeeze like the one we saw this summer could trigger a large reduction in these types of capital flows," it said.

Eine Menge Zerstörungspotential in Osteuropa und anderswo. Und viel davon wurde über den Yen-Carry-Trade finanziert, der jetzt zusammenbricht.

Neu 2007-11-12:

Die EZB ist schon wieder bereit einzugreifen:

FTD: EZB hält neue Geldspritzen bereit

Sie werden sie wohl bald verabreichen müssen, denn die Bankenkrise macht einen neuen Anlauf - die Insolvenzkrise.

Es sind zu viele Banken "SIV-Infiziert", auch in Europa.

[17:30] Übrigens, die US-M3 Geldmenge steigt derzeit um 18%/Jahr. Ben ist also voll mit der Bankenrettung beschäftigt.

Neu 2007-11-11:

Absturz ohne Fallschirm:

Mike Whitney: A Market Without Parachutes

America is finished, washed up, kaput. Foreign investors and central banks around the world have lost confidence in US markets and are headed for the exits. The dollar is sinking, the country is insolvent, and its leaders are barking mad. That’s bad for business. Investors are voting with their feet. They’ve had enough. Capital is flowing to China and the Far East in a torrent. It’s "sayonara" Manhattan and “Hello” Tiananmen Square.

Want some advice? Learn Mandarin.

Professor Nouriel Roubini summed it up like this:

“The amount of losses that financial institutions have already recognized - $20 billion – is just the very tip of the iceberg of much larger losses that will end up in the hundreds of billions of dollars….Calling this crisis a sub-prime meltdown is ludicrous as by now the contagion has seriously spread to near prime and prime mortgages…And it is spreading to every corner of the securitized financial system that is either frozen or on the way to freeze….The reality is that most financial institutions have barely started to recognize the lower “fair value” of their impaired securities….The credit crunch is getting worse and its financial and real fallout will be severe.” (Nouriel Roubini blog)

Wer glaubt, dass die Probleme weggehen...was wir bisher gesehen haben ist nur die Spitze des Eisberges. Und Amerika ist erledigt.

Neu 2007-11-10:

Weltweite Rezession:

FTD: Erste Rezessionszeichen in Deutschland

Es scheint ein ehernes Gesetz zu sein: Genau so, wie Aufschwünge am Anfang unterschätzt werden, werden sie am Ende überschätzt. Weiteres Thema in diesem Kapital: Henkel.

Das Dumme ist, dass die USA trotz ihrer grotesken Makrozahlen vermutlich bereits in der Rezession sind. Und das strahlt nicht nur auf Japan und Westeuropa aus. Mit Ausnahme von Polen, wo der OECD-Indikator indes nichts Gutes verheißt, sind die Geschäftsklimaindikatoren in großen Teilen Osteuropas gepurzelt. Ähnliches gilt für Südkorea und Taiwan. Unterdessen haben etliche Länder mit Immobilienblasen zu kämpfen und sind entsprechend durch die Kreditverknappung gefährdet. Dabei werden allein die USA, Großbritannien, Spanien und Australien heuer ein Leistungsbilanzdefizit von 1000 Mrd. $ aufweisen. Das entspricht 15 Prozent des Dollar-BIP der Bric-Länder, die 2007 übrigens einen Leistungsbilanzüberschuss von 440 Mrd. $ erzielen dürften.

Schau, jetzt merken es auch die "Wirtschaftsforscher". Und man nennt jetzt die US-Zahlen "grotesk".

Darf ich ein Geheimnis verraten? Wenn man die realen Inflationszahlen nimmt, dann sind die USA und die meisten Länder Europas in den letzten 6 Jahren gar nicht aus der Rezession herausgekommen. Dass das alles nur Bilanz- und Statistik-Kosmetik war, sieht man an den realen Arbeitslosen-Zahlen.

Wenn die das jetzt "Rezession" nennen, dann geht es wohl schon direkt in die Depression. Siehe Detroit & Umgebung - für alle, die eine Depression sehen wollen.

Neu 2007-11-09:

Hoppla: auch der Kunstmarkt bricht ein:

WIWO: Unter den Kunstsammlern geht die Angst um

Der Kunstmarkt steht unter Schock. Denn anders als viele in der Branche gehofft hatten, übersteht er die aktuelle Krise an den Finanzmärkten nicht unbeschadet. Die wichtigen Herbstauktionen für moderne und impressionistische Kunst bei Sotheby's in New York erzielten in den vergangenen Tagen nur 270 Millionen Dollar – deutlich weniger als die 355 Millionen, die das Auktionshaus erwartet hatte.

Hier sieht man deutlich, dass in Boomzeiten viele Kunstwerke auf Kredit gekauft werden (das war immer so). Viele Unternehmer unterscheiden hier nicht zwischen Firmen- und Privatgeld/Kredit. Am Ende liegen viele dieser Kunstwerke dann in Banktresoren - eingezogen.

Neu 2007-11-08:

[18:00] Von CEO-Prinzen und Experten:

Gary North: Two Kinds of Experts must read!

THE PRINCE PREVIOUSLY KNOWN AS CEO

"When the music stops, in terms of liquidity, things will be complicated. But as long as the music is playing, you've got to get up and dance. We're still dancing." – Charles Prince, CEO, CitigroupThere are real experts and there are Wall Street experts. I suggest that you learn to distinguish between the two.

The assurances about the subprime crisis being contained are not coming from real estate experts. They are coming from people who have built their careers and reputations as permanent bull market advocates. This means that they have built their careers on the Federal Reserve System's ability to sustain the stock market with fiat money. They did well under Greenspan. They will do much less well under Bernanke.

Dieser Prinz und einige andere tanzen nicht mehr, sie wurden entlassen. Sie hätten ihren Mist im Juni oder Juli verkaufen sollen.

Das sind keine realen Experten sondern Experten nur für eine bestimmte Umgebung - die ist jetzt weg.

Daher sollte man ihnen keinesfalls glauben, dass die Krise vorbei ist.

Guter Leserkommentar zur Bankenkrise:

Die 2. Phase der Finanzmarktkrise hat in der Tat begonnen und sie wird die 1. von August/September leider in den Schatten stellen.

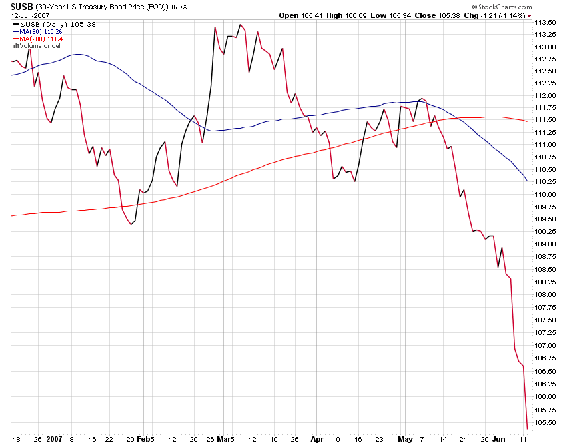

Der kollabierende US-Immobilienmarkt wird in den nächsten Quartalen enorme Liquiditätsspritzen der US-Notenbank nötig machen. Gleichzeitig wird die Fed US-Staatsanleihen (die Chinesen und andere nicht mehr haben wollen) monetarisieren, um die Renditen niedrig zu halten.

Das System muß verhindern:

- einen Bondcrash

- einen Aktiencrash

- einen Creditcrash

- einen völligen Immobiliencrash

- einen Dollarcrash

1. Problem: US-Dollar

Es gibt nur ein Problem: Wenn Bond-, Aktien-, Credit- und Immobilienmärkte durch Notenbankmaßnahmen (Leitzinssenkungen und unkonventionelle Notenbankmaßnahmen

) gestützt werden, wird daraus eine gigantische Hypothek für den US-Dollar. Länder wie China müssen erkennen, daß der Grenznutzen des weiteren Aufbaus von Währungsreserven nicht nur abnimmt, sondern negativ wird. Genau in dieser Phase sind wir nunmehr.

2. Problem: Inflationierung führt zur Verarmung breiter Schichten Die Erzeugung von gewaltiger Liquidität wird in den kommenden 2 bis 3 Jahren zu gewaltigen Inflationsschüben in den USA führen. Damit wird die Schere zwischen Arm und Reich noch weiter auseinandergehen. Der Zusammenhalt der US-Gesellschaft ist bedroht. Schon jetzt besitzt das reichste eine Prozent der US-Bevölkerung mehr als 50 Prozent. Ein Wert, der in den letzten 200 Jahren nie erreicht wurde.

3. Problem: Vertrauensverlust des Geldes bis hin zur völligen Zerüttung in der Endphase Angesichts der gigantischen Dimensionen der Jahrhundertimmobilienblase und der Jahrhundertschuldenblase werden so gewaltige Summen bewegt werden müssen, daß der Weg in die Hyperinflation möglicherweise geebnet wird.

4. Problem: Aufruhr und Systemkrise

In einem derartigen Umfeld kann es leicht zur Erhebung breiter Volksschichten kommen. Die Systemfrage wird dann von immer mehr Menschen gestellt.

Physisches Gold und Silber ist die beste Versicherung gegen all diese Probleme.

Ein gehebeltes Investement ist weder in bezug auf Immobilien noch auf Edelmetalle zu empfehlen. Dies ist nicht die Zeit für Hasardeure!

Neu 2007-11-07:

Die Trilllion-Dollar Bombe in den Banken:

Independent: Markets fear banks have $1 trillion in toxic debt

Handelsblatt: Das "Eine-Billion-Dollar-Problem"

A new phase in the credit crunch, one of “$1 trillion losses” seems to be dawning. The crisis at Citigroup and renewed doubts about some of the world’s leading banks disquieted stock markets on both sides of the Atlantic yesterday, with the fractious mood set to continue.

Wie lange will man GM noch halten?`

Bloomberg: GM Probably Will Report Biggest-Ever Loss on $39 Billion Charge

Spiegel: General Motors muss 39 Milliarden Dollar abschreiben

The automaker attributed the charge to a ``three-year historical cumulative loss'' in the U.S., Canada and Germany, without elaborating. GM also cited the GMAC unit, which posted a $1.6 billion third-quarter loss on Nov. 1. GM sold 51 percent of GMAC last year to a group led by Cerberus Capital Management LP.

Eigentlich müssten die schon lange tot sein, sie werden aber vom US-PPT gehalten, denn ein Untergang würde die Realität der US-Wirtschaft sichtbar machen.

Wenn man GM untergehen lassen muss - ist das ein definitives Zeichen, dass das Spiel aus ist.

Neu 2007-11-06:

Ah, jetzt drohen plötzlich Verluste in "ungeahnter Höhe":

FTD: JP Morgan warnt vor Hypotheken-Verlusten in ungeahnter Höhe

Die Abschreibungen von an Hypotheken gekoppelten Wertpapieren könnten insgesamt bis zu 200 Mrd. $ erreichen, schätzt die Investmentbank JPMorgan. Noch gebe es keinen Überblick über das Gesamtausmaß.

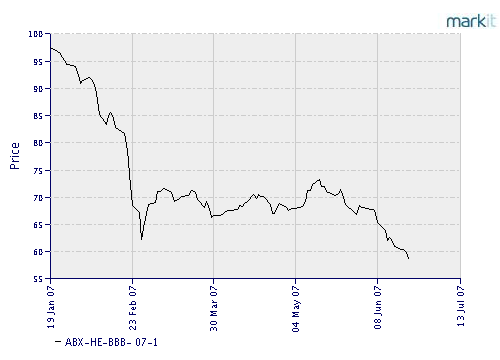

Die Finanzwirtschaft habe mindestens 60 Mrd. $ Verluste noch nicht bekanntgegeben, sagte Christopher Flanagan, Analyst bei dem US-Institut JP Morgan, am Montag. Der Experte berief sich bei seinen Berechnungen auf ABX-Indizes, die auf Hypotheken für Wohnimmobilien basieren. Lediglich 30 bis 40 Mrd. $ Verluste im Zusammenhang mit Zahlungsausfällen von Schuldnern seien bisher in den Unternehmensberichten enthalten. Mindestens 100 Mrd. $ kämen wahrscheinlich noch von Finanzinstitutionen wie Banken, Hypothekenversicherern und Wertpapierhandelshäusern. 60 bis 70 Mrd. $ seien bisher nicht zuzuordnen.

Frage: warum warnt jetzt plötzlich das "Derivatenmonster" JPM? Weil es auch eigene "Monster-Verluste" hat?

[18:00] Jetzt sind wir schon bei einer Billion: Die Banken und das Eine-Billion-Dollar-Problem

Hier die Aufstellung eines Teil der CDOs, die Banken halten:

EW-Forum: Hier sind die CDO Holdings der meisten Banken

Neu 2007-11-05:

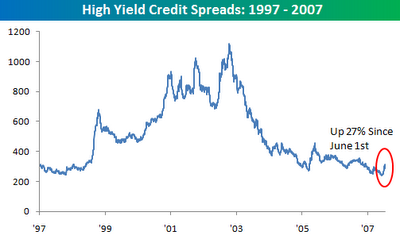

Die Kreditkrise bleibt da und verstärkt sich:

Handelsblatt: Massive Misstrauenswelle gegenüber Banken , Börsianer nehmen Finanzwerte in Sippenhaft

An den Finanzmärkten grassiert die Angst, Banken könnten die Folgen der Finanzkrise noch lange nicht verdaut haben. Spekulationen über weitere Milliardenabschreibungen lassen Bankaktien in Europa und den USA in die Tiefe stürzen – die Subprime-Krise hat einen zweiten Höhepunkt erreicht.

Achtung: die wirkliche Bankenkrise ist da - jetzt wird es ernst - Vertrauensverlust!

Paulson wird von seiner Vergangenheit eingeholt:

Bloomberg: Paulson's Focus on Subprime `Excesses' Shows His Goldman Gorged

Treasury Secretary Henry Paulson says the U.S. is examining the subprime mortgage crisis to ensure that ``yesterday's excesses'' aren't repeated. He could be talking about himself and his former firm, Goldman Sachs Group Inc.

Paulson, 61, doesn't mention that Goldman still has on the market some $13 billion of almost $37 billion in bonds backed by subprime loans or second mortgages that it created while he was chief executive officer. Those bonds have an average delinquency rate of almost 22 percent, higher than the average of other subprime bonds from the period, according to data compiled by Bloomberg.

Er selbst hat als CEO Goldman Sachs dort hineingetrieben. Jetzt sitzen auf diesen Papieren fest, die täglich an Wert verlieren.

Man sieht:; auch Hank Paulson und Goldman Sachs kocht(t)en nur mit gewöhnlichem "Subprime-Wasser".

Neu 2007-11-04:

Die CDS-Bombe geht bald hoch:

FAZ: Sorgen um die Anleihenversicherer

Eine exotische Form der Anleihenversicherung könnte die nächste versteckte Bombe sein, die für Erschütterungen auf den internationalen Kreditmärkte sorgen könnte. Das bislang eher unbekannte Unternehmen ACA Capital könnte die Explosion auslösen.

Die bisherigen Probleme mit CDOs und Conduits sind wirklich geringfügig, zu dem was mit dem Zusammenbruch der Credit Default Swaps und ähnlicher Derivate passieren wird - sehr bald!

Was Bank-CEOs sonst noch so machen: Golf, Bridge und Fondspleiten

Neu 2007-11-02:

Jim Sinclair gibt bereits Empfehlungen zum Bau einer finanziellen Arche Noah:

jsmineset.com: In The News Today , Protecting your Financial Self

Ladies and Gentlemen, prepare to defend yourselves! The mountain of garbage paper, weapons of mass financial destruction known as OTC derivatives, is shaking very hard.

You haven't seen anything yet.

Before the Plunge Protection Team fails they will burn the US dollar by ordering the creation of whatever unprecedented level of liquidity is required. Gold is going to $1050 at which point a battle royal will take place and thence on to $1650. The dollar is history.

You have to build your own financial Noah's Arc. You might seem to those now holding your assets as nuts as people thought Noah was. When the OTC derivative meltdown accelerates, which it will, you will suffer the least.

Er wirkt inzwischen sehr nervös und fürchtet jederzeit einen Kollaps der Derivate. Nicht vergessen, er ist einer der Wenigen, die Derivate verstehen.

Auch meint er, dass die "nächste" Goldpreis-Korrektur erst bei $1050 sein wird.

Hier noch ein Nachschlag von ihm:

This is quite serious because the message is not Citicorp or Merrill, but another derivative soon to be tested and soon to fail: credit default derivatives.

These problems are immense with the potential of global financial destruction.

World Central Banks will in unison attempt to floor all financial markets with an unprecedented degree of liquidity.

Your first duty is to protect yourself and those who depend on you. No later than Monday certificate your investments. Move cash into very short-term treasury instruments. Take delivery of any coins you are storing at your coin dealer, screaming if it takes more than five days to get to you.

This is the real thing. The case study is the Weimar Republic. Change the name War Reparations to Over the Counter Derivatives of all types and kinds. In both cases the Central Bank and Banks will purposely expand liquidity at rates unheard of. It got out of hand in the Weimar case.

Die CDOs waren offenbar nur ein "Kinderspiel" zur jetzt beginnenden Implosion der CDS (Credit Default swaps) und ähnlicher Derivate.

Er meint, das ist jetzt die echte Krise - direkt vor uns. Rette sich wer kann.

Neu 2007-11-01:

Seine Crash-Warnung: Hedgefonds-Milliardär warnt vor US-Crash

Nach Ansicht des 65 Jahre alten Investmentgurus habe sich der US-Dollar längst in eine schwer beschädigte Leitwährung verwandelt. „Amerika schuldet der Welt 13 Billionen Dollar. Alle 15 Monate kommt eine weitere Billion dazu.“ Er könne sich deshalb überhaupt nicht vorstellen, warum irgendjemand sein Geld in eine Währung investieren wolle, die so sehr in ihrem Wert gemindert worden sei. Den Schuldigen lieferte Rogers gleich mit: US-Notenbankchef Ben Bernanke. Der begehe „schreckliche Fehler“, wenn er glaube, auf die jüngste Krise bei ungesicherten Hypotheken mit dem „Anwerfen der Notenpresse“ reagieren zu müssen, schimpfte der langjährige Wegbegleiter von George Soros.

Es sei ein Desaster, ansehen zu müssen, wie Bernanke versuche, seine „Freunde von der Wall Street“ wegen eines Kursverlustes von sechs Prozent mit Zinssenkungen „herauszuhauen,“ so Rogers: „Was will er machen, wenn der Markt eines Tages um 36 Prozent einbricht, wenn die Finanzmärkte eine richtige Krise erleben.“

Er ist jemand, der den Hausverstand noch nicht verloren hat.

Neu 2007-10-31:

Niemand weiss, was Kreditderivate wie CDOs wirklich wert sind:

Zeitenwende: UBS: Es muss spekuliert werden

Da es bis dato keinen Markt für einen grossen Teil der hypothekarisch gedeckten US-Anleihen gibt, weiss die Bank nicht, wie viel ihr Portfolio tatsächlich wert ist. Die bis jetzt bekannten Verluste beruhen auf Annahmen und es ist selbstverständlich auch nur eine Annahme resp. ein frommer Wunsch, dass die UBS im vierten Quartal wieder in die Gewinnzone zurückkehren wird.

Also alle Voraussagen auf "Besserung" sind nur "fromme Wünsche".

Hier noch mehr zu den CDOs: What do DAP and CDOs have in common?

Einfach gesagt: Mist-Bonds wie CDOs gehen steil hinunter, Rohstoffpreise gehen steil hoch.

Ein Detail aus dem Ambrose Evans-Pritchard Artikel von Gestern ABS/MBS in Europa:

Ambrose Evans-Pritchard: The sky has already fallen

Not to labour the point, but three-month Euribor rates are still at 62 basis points over the ECB’s 4pc rate. This amounts to a de facto half point rise since the crunch for all those in the euro-zone with floating mortgage rates – 98pc of the total in Spain, the biggest property bubble of them all.

Asset-backed security (ABS) issuance peaked at €78bn in March, fell to €52bn in July, €9.8bn in August, €5.6bn in September, and €2.5bn in October. It has died. Banks no longer dare to hawk the stuff of fear of a humiliating rebuff.

Die Ausgabe von solchen ABS bzw. MBS (Abgrenzung ist nicht ganz klar, siehe Glossar) ist von € 78 auf € 2.5 Mrd. pro Monat zusammengebrochen. Hauptausgeber waren spanische Banken und andere Bubble-Länder. Da kommt noch etwas Böses!

Neu 2007-10-30:

Die Banken und Kreditkrise geht wieder los:

Bloomberg: Libor Soars Most Since 1999; Banks Seek Year-End Cash , The risk of owning European corporate bonds rose

The cost of borrowing euros for two months rose the most in eight years as banks sought loans that will cover their commitments through to the start of next year.

The London interbank offered rate that banks charge each other for the loans climbed 28 basis points to 4.59 percent today, the British Bankers' Association said. It was the biggest one-day increase since Oct. 28, 1999, when it soared 54 basis points in the run-up to the new millennium on concern computer systems would crash at the turn of the year.

Es ist zwar eine gewisse Beruhigung am Interbanken- und Bond-Markt eingetreten aber ein Normalzustand ist seit August nicht mehr erreicht worden. Jetzt gibt es wieder eine Verschärfung. Bankenkrise II im Kommen, so wie es GEAB#18 vorausgesagt hat? sieht so aus!

Ist der Himmel schon gefallen?

Ambrose Evans-Pritchard: The sky has already fallen

If you are a bear, you must accept that you will always be wrong in polite society, and you will continue to be wrong all the way down to the bottom of recession. That is the cross that bears must bear.

Over the last three months we have seen a rolling collapse of speculative debt and real estate across half the global economy, yet friends still come over to my desk at the Telegraph, with that maddening look of commiseration on their faces, and jab: “so when is the sky going to fall then, eh”?

Well, excuse me. The sky has fallen. The median price of new homes in the US has crashed from a peak of $262,6000 in March to $238,000 in September. (Commerce Department). This is a 9pc drop nationwide.

Seiner Meinung nach ist der finanzielle Himmel schon heruntergefallen.

Neu 2007-10-29:

Der hohe Ölpreis spielt keine Rolle?

Welt: Der Ölpreis knackt die nächste Rekordmarke